Embora o sentimento de risco tenha melhorado no início de 2023, à medida que as economias dos EUA e Europa se recuperaram, o mercado de açúcar deve ter desafios pela frente. Mas a reabertura gradual da China e sua aceleração econômica podem oferecer suporte aos preços das commodities, especialmente o petróleo, favorecendo também os preços do adoçante, de acordo com o novo relatório “Perspectivas 2023 – Commodities agrícolas e energéticas”lançado pelahEDGEpoint Global Markets.

“Ao contrário das últimas três safras, tudo indica que o açúcar terá superávit na safra de 2022/2023. O viés baixista encontrou resistência no aperto de curto prazo e nas melhorias da conjuntura macroeconômica ao final de 2022. Como as principais safras do Hemisfério Norte atrasaram, a escassez enfrentada nos fluxos comerciais se alongou”, afirma Lívea Coda, analista de Açúcar e Etanol da hEDGEpoint Global Markets.

Marcada pela escassez de oferta, a temporada de 21/22 (out-set) sentiu o efeito direto de uma grande quebra de safra brasileira. Com alguma recuperação em 22/23 (abr-mar) do Centro-Sul e excelentes expectativas em relação à temporada 23/24 (abr-mar), os fundamentos sinalizam um mercado baixista. “No entanto, devemos ser cautelosos. Apesar de estarmos entrando em um ano superavitário, fora do mercado do adoçante as commodities encontram um ambiente favorável, o que pode limitar a queda dos preços”, observa.

O Centro-Sul do Brasil é o principal fornecedor de açúcar na entressafra do Hemisfério Norte. Em 21/22 (abr-mar) a região enfrentou uma quebra, sendo que no ciclo seguinte, 22/23 (abr-mar), uma recuperação inicial.

“Continuamos um pouco conservadores perto do limite inferior (549,3Mt). Como os preços foram majoritariamente favoráveis para a produção de açúcar, as expectativas do mix são bastante elevadas em torno de 45,7%. É importante notar, no entanto, que uma produção de açúcar de 33,7Mt já foi precificada e agora o mercado está de olho nas perspectivas para 23/24 (abr-mar)”, diz.

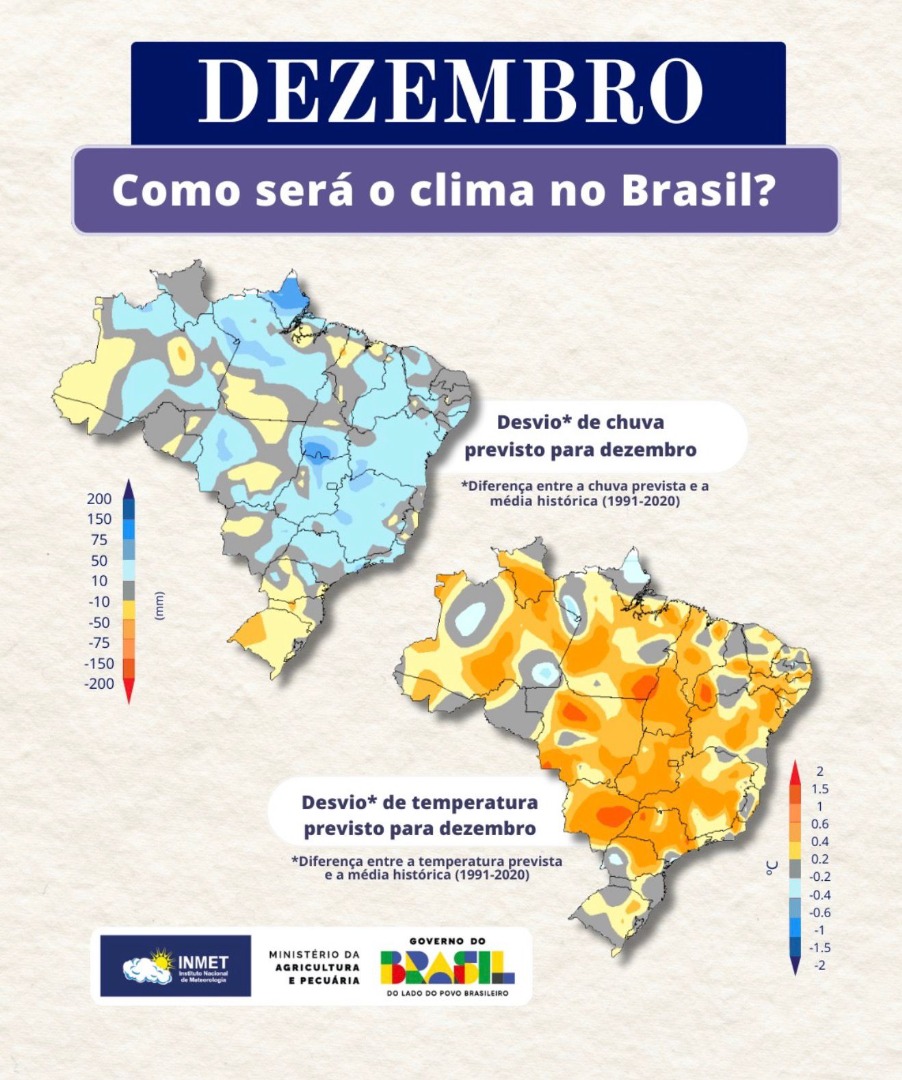

O clima tem sido positivo, com muitas regiões apresentando boas melhorias. A previsão é de que as chuvas continuem favoráveis até o início da nova safra, agregando positividade quanto às expectativas de volume de moagem. Se esse comportamento persistir, a moagem pode chegar perto de 600Mt. “Dados preliminares nos permitem estimar uma disponibilidade total de cana de 595Mt com viés positivo. Porém, se o tempo surpreender, com extensão do período de chuvas e nebulosidade excessiva, pode haver retração”, diz Lívea.

Se não tão intensa como em 2021, o clima inadequado faria a moagem variar entre 580 e 600Mt. Isso significa que a produção de açúcar tem uma faixa possível de 35,5 a 36,7Mt, de acordo com a empresa.

Ásia

Os principais fornecedores durante a entressafra brasileira são a Índia e a Tailândia. Ambos começaram a temporada 22/23 mais tarde do que o esperado. A Índia, por exemplo, tem mostrado um ótimo ritmo de moagem, tendo produzido 12Mt de açúcar até dezembro de 2022, ante 11,6Mt no ano anterior — uma melhora de 4%.

No entanto, de acordo com a hEDGEpoint Global Markets, quando se trata de produção total, o país tem enfrentado algumas adversidades climáticas — excesso de chuvas e tempo mais nublado pode ter afetado o desenvolvimento vegetativo da cana. Estimativas da empresa não espera que a produção atinja o recorde de 36Mt do ano passado, especialmente considerando um maior desvio de etanol. “No entanto, existe um risco de alta, pois a produtividade só fica clara por volta de março. Portanto, nossa expectativa preliminar de produção de açúcar é de 35,5Mt. Para as exportações, acreditamos em uma faixa de 6 a 7Mt — dependendo do volume a ser produzido, já que os estoques já estão pressionados com exportações de 6Mt e produção de 35,5Mt. No final, o anúncio de mais 1Mt de cota de exportação é visto como difícil”, afirma a analista de Açúcar e Etanol da hEDGEpoint Global Markets.

A Tailândia também tem mostrado um ritmo positivo. Ao final de dezembro o país produziu 1,8Mt do adoçante, 11,7% a mais em relação ao ano passado — mesmo com um início tardio. “Embora acreditemos na recuperação da produção para cerca de 11,5Mt, devemos estar atentos a sua produtividade. Seu crescimento pode ser contido pelo menor uso de fertilizantes, custo mais alto (cana verde em oposição à queimada) e proibição de alguns defensivos agrícolas”, pondera.

Europa

O relatório da hEDGEpoint mostra que o mercado europeu foi fortemente afetado pelo conflito Rússia-Ucrânia em termos de custos, ao mesmo tempo que sofreu com as condições climáticas adversas. Com isso, espera-se que a produção da UE e do Reino Unido seja menor A/A. Um verão mais quente e seco do que o normal e um inverno mais frio foram extremamente prejudiciais à produtividade. “Esperamos, portanto, uma queda de 7% em seu valor, em linha com a redução de 2% da agência MARS em relação à média de 5 anos. Isso significa uma queda na produção da UE 27 + Reino Unido para 14,7Mt – já considerando o desvio de etanol -, adicionando suporte às suas necessidades de importação e reduzindo a disponibilidade de exportações”, ressalta o relatório.

América do Norte

Nos EUA e México é esperada uma produção menor do que em 21/22. Afetada pelo clima adverso, a produção de beterraba nos Estados Unidos sofreu uma queda. No entanto, parte será compensada por melhorias nos resultados da cana. As chuvas na região sul do país contribuíram para as expectativas de maior produtividade da gramínea, mantendo a produção de açúcar próxima aos níveis 21/22, caindo apenas 1%.

Em relação à produção no México, espera-se que a área seja 4% maior, no entanto, as reduções na produtividade devem compensar suas implicações positivas. De acordo com o relatório, esta última foi afetada principalmente por um clima mais seco do que a média durante o desenvolvimento vegetativo da cana. A expectativa é de queda de 6,3%, segundo a Conadesuca, o que implica um corte de 2,7% na produção do adoçante.

América Central

Guatemala e El Salvador iniciaram suas colheitas atrasados. O primeiro enfrentou alguns problemas durante a fase de desenvolvimento da cana e, por isso, revisamos nossos números para cerca de 2,7Mt — uma queda de 2,4%. A lentidão de sua moagem, vista até o momento, contribuiu com o aperto de curto prazo. Em relação a 21/22, até dezembro, a produção de açúcar caiu 5%.

O mesmo padrão pode ser visto em El Salvador. A produção está quase 30% atrasada; no entanto, o clima deve ser favorável para moagem e esperamos que ganhe ritmo. No geral, nenhuma adversidade relevante foi relatada durante seu desenvolvimento da cana e, portanto, as perspectivas permanecem bastante positivas. Esperamos um aumento de 2,3% A/A na produção de açúcar, atingindo aproximadamente 825kt.

Dessa forma, ao combinar a análise de todas as regiões acima exploradas, a hEDGEpoint acredita em um ano superavitário e, é claro, que para essa visão existem riscos. Dentre eles, clima e decisões governamentais são os que, hoje, adicionam maior volatilidade ao mercado. Dado o contexto explorado e, considerando a manutenção das condições apresentadas, espera-se uma correção de preços.

“Estamos iniciando em breve um período de ligeiro superávit no balanço de oferta e demanda mundial de açúcar e no trade flow. Com isso, seria de se esperar que o preço do açúcar pudesse sofrer uma pequena pressão baixista, sobretudo com o início da safra brasileira que deve apresentar uma forte recuperação no volume de cana moída em comparação com o ano passado, um mix máximo açucareiro e, também, um início precoce de safra para aproveitar os bons preços do açúcar no mercado”, explica Murillo Mello, Head de Açúcar Brasil e LATAM da hEDGEpoint Global Markets.

“Contudo, não vemos uma queda tão grande dos preços tão pouco, pois as telas futuras já estão com preços mais baixos e sobretudo porque o cenário de oferta e demanda começa a parecer mais construtivo para o ano de 2024 e para o longo prazo”, complementa.

Ainda de acordo com o especialista, de fato, o crescimento constante da demanda de açúcar e etanol no mundo não está atraindo novos investimentos em capacidade de produção. “Com isto, podemos vir a ver um desequilíbrio entre oferta e demanda de açúcar dentro de alguns poucos anos, assim que Brasil e Tailandia atingirem sua capacidade máxima de produção instalada”, diz Mello.